[스마트경제=복현명 기자] KB금융그룹은 7일 인터넷∙모바일 생중계를 통해 2023년 경영실적을 발표했다.

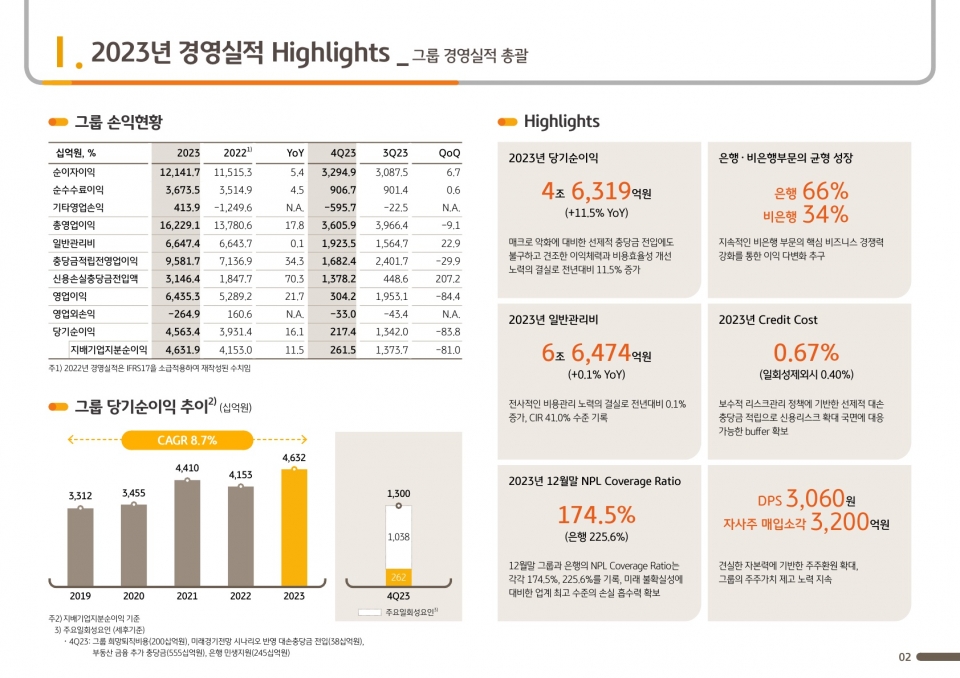

KB금융그룹의 2023년 당기순이익은 4조6319억원으로 글로벌 경기침체에 따라 매크로 불확실성이 확대되는 상황 하에서도 비이자이익 중심의 견조한 실적 개선과 안정적인 비용 관리의 결실로 그룹의 견조한 펀더멘탈과 이익 창출력을 증명했다.

한편 4분기 당기순이익은 2615억원으로 전분기 대비 크게 감소했는데 이는 그룹 희망 퇴직과 은행 민생금융지원 관련 참여은행 중 최대 금액 지원, 부동산 PF 등에 대한 보수적인 손실율을 반영한 대손충당금 등 일회성비용과 계절적 요인에 주로 기인하며 이러한 요인을 제외한 경상 순이익은 약 1.3조원 수준으로 불확실한 경영상황에서도 견조한 펀더멘털과 이익 체력을 유지했다.

그룹 부문별 경영실적을 보면 KB금융그룹의 023년 순이자이익은 전년대비 5.4%, 6264억원 증가했다.

이는 은행 원화대출금이 기업대출을 중심으로 전년말 대비 4.0% 성장하며 안정적인 수익기반을 확보한 가운데, 전년도 금리상승에 따른 대출자산 Repricing 효과가 반영되며 순이자마진(NIM)이 개선되고, 증권, 카드 등 비은행 계열사들의 이자이익 기여도가 꾸준히 확대된 결과다.

그룹과 은행의 4분기 NIM은 각각 2.08%, 1.83%로 전분기 대비 각각 1bp 감소했으며 은행 NIM은 지난 3분기에 이어 4분기에도 1bp 하락했다. 이는 핵심예금보다는 저축성예금 조달이 확대되고 대출자산 Repricing 효과가 점진적으로 소멸된데 기인한다.

한편 2023년 연간 NIM은 그룹과 은행이 각각 2.08%, 1.83%로 연간 각각 12bp, 10bp 개선돼 이자이익 확대를 견인했다. 이는 기준금리 인상 영향으로 대출자산 Repricing이 꾸준히 진행됨과 동시에 수익성 중심의 여신 포트폴리오 관리와 운용자산 수익률 제고를 위해 노력한 결과로 풀이된다.

4분기 순수수료이익은 9067억원으로 주식 시장 변동성 확대로 증권 거래대금 감소에도 불구하고 은행 주선수수료 인식으로 투자금융수수료 증가에 따른 영향으로 전분기 대비 소폭 증가했다.

2023년말 기준 그룹의 고정이하여신(NPL) 비율은 0.57%, NPL Coverage Ratio는 174.5% 수준을 기록했다.

부동산 PF, 해외상업용 부동산 등 중점관리 섹터에 대해 자산건전성을 보다 보수적으로 분류한 영향으로 NPL Coverage Ratio는 전년 대비 하락했지만 여전히 업계 최고 수준의 손실흡수력 확보했따.

2023년말 기준 그룹 BIS자기자본비율은 16.71%, 보통주자본비율(CET1비율)은 13.58%를 기록해 경기둔화, 매크로 불확실성에 대비한 업계 최고 수준의 자본적정성 유지했다.

◇KB국민은행, 2023년 당기순익 3조2615억원 시현

주요 계열사 경영실적을 보면 먼저 KB국민은행의 2023년 당기순이익은 3조2615억원으로 보수적인 충당금 적립과 민생금융 지원에도 불구하고 대기업 중심 기업여신 성장과 NIM 확대에 따른 견조한 이자이익 증가에 힘입어 전년대비 8.9%(2655억원) 증가했다.

4분기 NIM은 1.83%로 전년도 금리상승을 반영한 대출자산 Repricing 효과가 소멸되면서 전분기 대비 1bp 하락했다.

2023년말 기준 원화대출금은 342조원으로 전년말 대비 4.0% 증가했으며 가계여신은 고금리 지속에 따른 수요감소 영향으로 연초 마이너스 성장률을 기록한 후 실수요를 중심으로 여신성장이 소폭 회복되면서 전년말 대비 0.3% 증가했다.

기업여신은 전년말 대비 7.7% 증가했는데 세부적으로 중소기업여신이 전년말 대비 2.7% 성장했고 대기업여신은 금리상승에 따른 회사채 발행시장 위축으로 큰 폭 증가하면서 전년말 대비 30.1% 증가했다.

2023년 Credit Cost는 0.30%로 선제적 리스크관리 차원의 대손충당금을 적립한 영향으로 전년 대비 상승했으나 추가 대손충당금을 제외한 Credit Cost는 0.06% 수준으로 안정적으로 관리되고 있다.

2023년말 기준 연체율은 0.22%로 전년말 대비 0.06p% 상승했고 NPL 비율은 0.31%로 전년말 대비 0.11%p 상승했으며 NPL Coverage Ratio는 225.6% 수준을 유지하며 불확실성에 대응한 손실흡수력을 충실히 확보했다.

KB금융그룹 관계자는 “그룹의 Top-line 모든 부분이 고르고 강력한 수익창출을 이어간 결과 2023년 총 영업이익은 역대 최대 수준인 17.8%의 연간 성장률을 시현하며 약 16조원을 기록했다”며 “전사적 차원의 비용효율성 개선 노력의 결실로 그룹 CIR도 역대 최저 수준인 약 41.0%를 기록했다”고 말했다.

복현명 기자 hmbok@dailysmart.co.kr